サラリーマンの方は毎月給料明細を受け取って、総支給額と手取り額を見比べてみて「沢山お金が引かれてるなぁ」と感じたことはないでしょうか?

給料から引かれているお金は、自分が住んでいる地域の都道府県や市区町村が行う行政サービスや自分が将来受け取る年金のために引かれています。

日本国民である以上、税金は必ず支払わければいけません。しかし、様々制度を使っていけば今よりも大幅に節税することが可能です。

社会人が払わないといけない税金

サラリーマンが支払わなければいけない代表的な税金は下記の5つです。この税金は、給料から天引きされているので、自分で支払うというものはありません。

所得税・・・1月1日から12月31日までに所得した金額にかかる税金。

健康保険料・・・会社員や公務員が加入する公的医療保険の保険料。

厚生年金保険料・・・会社員や公務員など70歳未満の人が加入する公的年金制度の保険料。

雇用保険料・・・失業給付や育児休業給付などに使われる労働保険制度の保険料。

住民税・・・都道府県や市区町村が行う行政サービスを維持するための税金。

年収と手取り

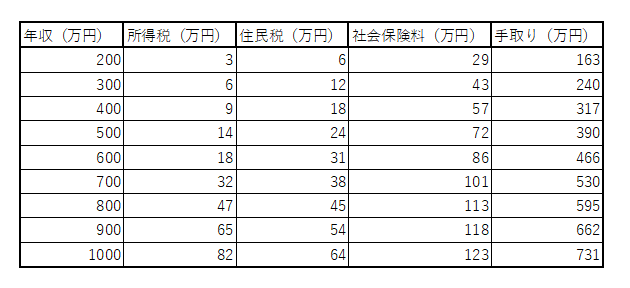

サラリーマンが1年で稼ぐことができる年収と所得税などの税金を支払った後の手取り額を表にまとめました。

表にまとめてみると馬鹿にできない額を支払っていることが分かります。

今からでもできる節税対策

1.医療費控除

1月1日から12月31日の間に自分または生計をともにする配偶者や親族のために支払った医療費が一定額以上を超える場合、所得税の控除を行える。

(例 医師、歯医者による診療・治療 医薬品の購入費用 はり師やきゅう師などの施術費用 義手、義足、松葉杖、補聴器など)

2.ふるさと納税

好きな地方自治体を応援しながら税制メリットを受けられる制度です。地方自治体の名産品を寄付したお礼に受け取ることができます。寄付をした翌年に確定申告など手続きをする必要があるのが手間というデメリットがあります。また、年収によっても寄付をすることができる金額が違ってくるので寄付をする前に寄付をすることができる金額を調べておきましょう。

3.個人型確定拠出年金(iDeCoイデコ)

iDeCoとは、個人が掛金を拠出して、自分で運用し老後資金を作る年金制度。一度支払った掛金は60歳まで引き出すことは出来ませんが、掛金の全額が所得控除され、運用中に増えた利益については非課税となっている。最低額は、5000円からとなっているので、無理ない金額から始まるのがオススメです。

4.NISAで投資

2014年に開始された、個人投資家のための税制優遇制度。株式や投資信託で得た利益に20%もの税金が通常かかってしまいます。「NISA口座(非課税口座)」で購入した株式や投資信託については、非課税になります。

5.生命保険控除、地震保険控除

年末調整、確定申告の際に保険会社から送られてくる書類を提出することにより、一定額が控除される。

6.住宅ローン控除

住宅を購入、増改築の際に組んだローンも住宅借入金等特別控除として税金を控除することができる。しかし、年間の所得が3000万円以下や10年以上のローン契約を結んでいるなど控除を適用させるためには様々な要件があるので、適用する前確認が必要です。

税金は日本に住んでいる限り、納税の義務があります。国が用意している様々な制度を利用すれば年間数万円から数十万円も本来ならば納めなくてはいけない税金を減らすことができます。国が作った制度を利用して賢く節税していきましょう。